- 「PERやPBRなどが明らかに割安な銘柄なのに、全然株価が上がらないのはなぜ?」

- 「上がるバリュー株とそうでない株の違いは何?」

バリュートラップがあるからこそ、バリュー株投資ができるという側面もありますので、バリュートラップ自体は悪いことではありません。しかし、なかなか株価が上がらない場合、投資法に自信が持てなくなってしまうこともあります。このような状況が続くとつらく感じるかもしれません。

このようなバリュートラップを避けるには、どうしたらいいでしょうか?

結論からいうと、株価の割安さだけでなく、他の投資家に注目されるようなきっかけ(=カタリスト)を持つ銘柄を探すとよいです。

本記事では、バリュートラップが起きる理由と、バリュートラップの対処法について、実例を交えて紹介します。

関連記事:

バリュートラップとは

「バリュートラップ」とは、株価指標などから、明らかに割安とされる銘柄が、割安なまま放置される状態のことを言います。

バリュートラップは「割安の罠」とも呼ばれます。

割安の目安

例えば、収益性の指標である、PERの平均値は15倍くらいであり、15倍以下は割安ですが、中には10倍以下となっている銘柄も珍しくありません。

また、資産性の指標である、PBRは理論的に1倍以下は割安とされていますが、中には0.5倍を下回るものすらありあります。

バリュー株投資の観点からすると、本来の適正価格に戻っていくはずですが、慢性的に割安な状態で放置されているものが数多くあります。

【実例】8年にわたるバリュートラップ銘柄

明らかに割安なのに、放置されていた株の実例を示します。

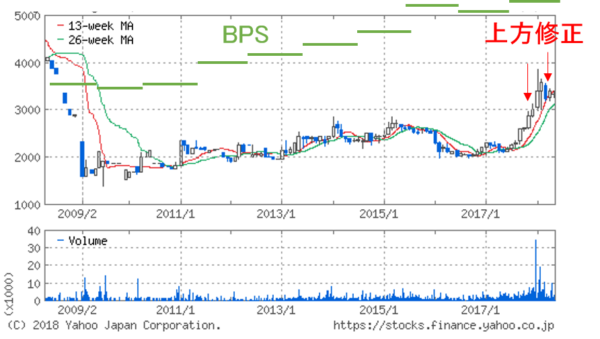

以下は、ある老舗の工具メーカーの価格チャートです。緑線は1年ごとの実績BPS(1株当たり純資産)を示したラインです(PBR=1倍となる株価のラインという意味です)。

リーマンショック時に急落した後、BPSの半額程度(PBR=0.5程度)のところでずっと低空飛行しており、かなり割安に見えます。

PBRが1を割る企業の中には、純資産の質が悪く、割安といえない場合もあります。しかし、この企業では比較的換金性が高い「流動資産」と「投資その他の資産」の合計だけで、時価総額を超えています。

つまり、1000円札を500円で買うようなものですので、明らかに株価は割安です。さらに、2017年3月期は、営業利益率も約12%あり、十分利益は出ています。

なぜ、このような優良な会社が、割安に放置されていたのでしょうか?

バリュートラップが起きる理由

バリュートラップに陥る銘柄には、以下のような理由があります。

- 会社の将来性が危ぶまれている

- 出来高が少ない

- 注目度が低い

以下で詳しく解説します。

会社の将来性が危ぶまれている

いくらPERが低くても、将来の利益が減少したら割安ではなくなります。同様に、PBRが低くても、将来の減損や赤字などで純資産が減少したら意味がありません。

基本的に株価は将来を見込んで動きますので、現在の数値ではなく、将来の数値で割安さを考える必要があります。

出来高が少ない

出来高が少ない(流動性が低い)と、巨額の資産を運用する機関投資家が参入できません。出来高が悪いこと自体を敬遠する個人投資家も多いため、買う人が現れません。

買う人がいないから上がらず、上がらないから買う人が現れないという悪循環に陥って、放置されてしまいます。

注目度が低い

マイナーな銘柄は業績にかかわらず、放置されやすい傾向にあります。その理由のひとつとして、経営陣がIR(投資家向けの広報活動)に積極的でないことがあります。

そもそも株式市場では、すべての情報が瞬時に全投資家にいきわたることはありません。注目されている企業は、情報が株価に織り込まれるのが早いですが、マイナーな銘柄はたとえいい情報があっても、なかなか知れ渡らないのが実態です。

投資家の注目度が低い企業の株価は放置されやすく、株価が実態に伴っていないことがよくあります。

【実例】におけるバリュートラップの原因

例えば、前述の工具メーカーについて、その原因を考えてみると、

- この会社は長い歴史があるため、純資産をため込んでおり、総資産回転率(売上高/総資産)=0.37くらいでかなり低い状態でした。

- 収益性の指標であるROE=3.4%、PER=14倍であり、あまり利回りが高いとはいえませんでした。

- 売上・利益成長もなく、停滞しています。

成長期待がないとみられていた可能性があります。

そのため、PBR=0.5という破格の安さで放置されているようでした。

もし、2010年ごろに買っていた場合、数年間もバリュートラップに陥り、悶々としてしまったことでしょう。

バリュートラップを抜け出すきっかけ(カタリスト)

株価が割安な状態から抜け出すには、投資家に注目される「きっかけ」が必要です。バリュー株の価格が修正されるきっかけを「カタリスト(触媒)」と呼びます。

例えば、代表的なカタリストとして、以下の例があります。

- 株主優待の発表

- 自社株買い

- 新製品・新事業の発表

- M&A

- 株式分割/最低投資単元の引き下げ

- 上場市場の鞍替え

- 業績の上方修正

- 増配の発表

つまり、将来性の懸念を払しょくする情報や、投資家に注目されるようなニュースが必要なのです。

バリュートラップにはまったときの対処方法

バリュートラップにはまったときの対処法は2つあります。

- カタリストの発生を気長に待つ

- 諦めて売却する

以下で解説します。

カタリストの発生を気長に待つ

長期投資のつもりで、気長に待てる人は、上記のカタリストの発生を待ちましょう。

バリュー株を買って、ひたすら待つことも一つの投資法です(バリュー株投資で有名なベンジャミン・グレアムのネットネット株投資は、圧倒的に割安で注目されていない銘柄を買って、ひたすらカタリストを待つという投資法です)。

諦めて売却する

待つというつもりで買ったとしても、何年も横ばいのままだと待てなくなるかもしれません。

大株主でない限り、自助努力でカタリストを発生させることはできませんので、諦めて売却し、他の銘柄に乗り換えるのも一つの手です。

バリュートラップに打ち勝つための投資方法

バリュートラップはバリュー株投資につきものであり、完全に避けることは難しいです。しかし、失敗のリスクを減らすための方法はあります。

気長にカタリストを待てる銘柄を選ぶ

一つ目の対処方法としては、気長にカタリストを待てる銘柄を選ぶということです。

注目したいポイントは以下の2つです。

配当が多い企業を選ぶ

カタリストを待っている間でも配当収入はあります。

最初から配当を目的とした投資と考えれば、バリュートラップにはまっても待っていることが苦ではありません。カタリストが起きたらラッキー、くらいの気持ちでいることが秘訣です。

ただし、気を付けたいのは、将来にわたって、配当の原資があるかです。成長とまではいかなくても業績が安定している会社や、現預金が豊富な会社を選ぶ必要があります。

キャッシュ創出能力が高い企業を選ぶ

毎年利益を稼いで、資産を積み上げている会社はいずれ、カタリストが起きます。カタリストが起きるまでの期間を短くするには、キャッシュ創出能力が高い会社を選びましょう。

本業で得た「営業キャッシュフロー」が大きい企業がよいですが、一部の製造業では毎年巨額の設備投資が必要な場合もあります。

「フリーキャッシュフロー」(「営業キャッシュフロー」と「投資キャッシュフロー」の合計)が大きい企業を選ぶとよいです。

近いうちにカタリストが見込まれる銘柄を選ぶ

カタリストは会社側の発表で発生しますので、予測するのは難しいです。しかし、事前に兆候が表れる場合もありますので、カタリストが発生しそうなバリュー株を探すとよいです。

カタリストが発生しそうな銘柄を見つけるには以下の2つに注目するとよいです。

- 上場市場の鞍替えが発生しそうか?

- 業績の上方修正が見込めるか?

以下で詳しく解説します。

上場市場の鞍替えが発生しそうな銘柄を選ぶ方法

上場市場の鞍替えをするには、経常利益額や時価総額だけでなく、株主数や流通株式数なども条件になっています。そのため、昇格を狙う企業は、以下の施策を行うことが多いです。

- 優待の新設

- 優待の拡充

- 株式分割

- 立会外分売

よって、これらの兆候があったときに、先回りして買っておけば、その後の昇格というカタリストで値上がり益を手にすることができます。

ただし、難点としては、昇格を狙う企業の中でバリュー株を探そうとすると、数が限られてしまうという点があります。

業績の上方修正が見込める銘柄を選ぶ方法

もう一つのやり方として、業績の上方修正というカタリストを狙う方法もあります。では、どうすれば上方修正する企業を見分けられるのでしょうか?

私は会社四季報を参考にしています。会社四季報は業績の会社予想だけでなく、東洋経済新報社の担当記者による独自予想も掲載されています。

会社四季報を参考にすれば、バリュートラップを抜け出すカタリストをつかみやすいです。

参考:株式投資で狙い目な銘柄を探す秘訣!会社四季報の独自予想に注目

【実例】業績の上方修正によるバリュートラップ脱出

先ほど述べたある工具メーカーの例です。

このメーカーについて、2017年4集(2017年9月発売)の会社四季報の独自予想では、営業利益が会社予想よりも17%も上回るという「独自増額」となっていました。

その内容は、新製品が国内だけでなく、米国・東南アジアで想定超の売れ行きというものでした。業績の上方修正を予感したため、私は約2400円で購入しました。

その後、実際に2度の上方修正がされました。その後、2018年5月時点では3300~3400円となっており、約8か月間で約40%の上昇をしました。

この事例のように、バリュートラップに打ち勝つには業績の向上に注目するとよいです。

まとめ

- バリュー株は何らかのきっかけ(カタリスト)がないと、割安さの修正がされず、バリュートラップに陥る可能性がある。

- カタリストの一つとして、業績の向上がある。

会社四季報を使って、業績の向上を予想するのがおすすめ。