ロコガイド(4497)の第一弾初値予想がIPO想定価格ベース(1,600円~2,000円)ですが、大手初値予想会社より発表されたようなので、個人的な私見も含めて考察してみたいと思います。

ちなみにこのロコガイド(4497)は4月の上場中止(延期)組ですので、過去に一度初値予想記事を書いているため、当記事はその過去記事に一部加筆修正を加えた記事となっておりますことをご理解下さい。とは言うものの結構修正は加えたつもりです。

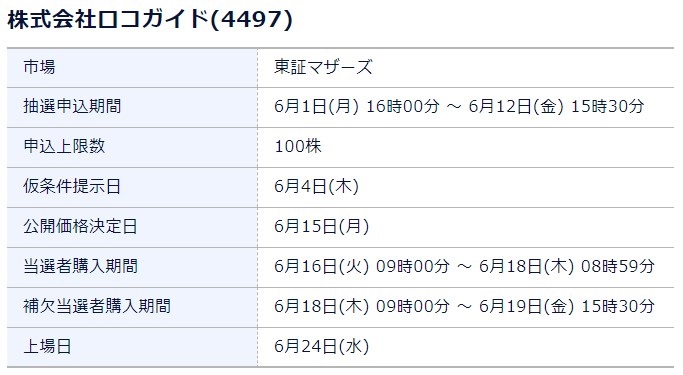

ロコガイド(4497)の上場日は6月24日(水)でコパ・コーポレーション(7689)とフィーチャ(4052)の3社同日上場、上場市場はIPO市場では人気の高い東証マザーズ市場への上場で、IPO主幹事はみずほ証券となっております。

尚、このロコガイド(4497)のIPO申し込み期間は6月8日(月)~6月12日(金)ですので、IPO申し込みを考えている方はお忘れなく。

ロコガイド(4497)のIPO(新規上場)初値予想

ロコガイド(4497)のIPO想定価格は1,600円~2,000円(平均価格1,800円)となっているため、現時点では公募価格の1.1倍~1.4倍程度の初値形成になるのではないかと弱めの初値予想となっておりますが、個人的な評価についてはやや弱めC級評価に設定させて頂いております。

このロコガイド(4497)のIPO仮条件は明日6月4日(木)に決定する予定となっており、IPO仮条件決定情報及び変更初値予想などについてはいつも通り追加情報が入り次第、当記事の下部に追記致します。

ロコガイド(4497)の事業内容はチラシ・買い物情報サービス「トクバイ」の運営ということで知名度も高く、それなりにニーズもあり、業態としてもネット関連となることから注目度も人気も高そうです。

このロコガイド(4497)の詳細な事業内容などについてお知りになりたい方はお手数ですが、下記のIPO新規上場発表時の記事をご覧下さい。

ロコガイド(4497)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。待ちに待ったIPO新規上場承認発表ですね。 最後のIPO新規上場承認発表は上場中止(延 …

ロコガイド(4497)の公開規模はIPO想定価格ベース(1,600円~2,000円)で41.4億円~51.8億円と東証マザーズ市場への上場としてはやや大型サイズとなり、荷もたれ感を感じる水準となります。

業界最大手ではあるものの競合他社は多く新規性や独自性には欠けています。チラシ・買い物情報サービスの広告主体となるスーパーやドラッグストアなどの業績自体はコロナによる外出自粛で好調となっているものの、広告自体を自粛している影響もあり、最近はこういった広告を見掛けないことから積極的な広告営業は行っていないものと思われます。人気の高まりやすい業態とはいえ、売上の大半を広告業でまかなっていることから、今後の業績には少々不安がありそうです。

さらに公開規模は前回の68.3億円(IPO想定価格:2,640円)に比べ、今回は41.4億円~51.8億円と前回よりは規模が縮小されてはいるものの、荷もたれ感を感じる水準であることには変わりません。東証マザーズを中心とした新興市場が大底時から早期回復したことは追い風にはなるものと思われますが、コロナ後のIPO再開がまだ無いため、この規模をしっかり吸収できるのかどうかは未知数となります。

さらに冒頭でも記載しておりますようにロコガイド(4497)の上場日は6月24日(水)でコパ・コーポレーション(7689)とフィーチャ(4052)の3社同日上場となることから資金分散の影響を受けることにもなります。

| IPO銘柄 | 公開規模 | 上場市場 | 主幹事証券 |

| ロコガイド | 41.4~51.8億円 | 東証マザーズ | みずほ証券 |

| コパ・コーポレーション | 11.1億円 | 東証マザーズ | 野村證券 |

| フィーチャ | 3.1億円 | 東証マザーズ | SMBC日興証券 |

ベンチャーキャピタルの保有株はなく、余計な売り圧力の心配は不要です。売り出し株無しの公募株のみという点も印象は良いですが、ここまでの規模になるとさすがに個人投資家だけでは持ち上げにくく、機関投資家のチカラが必要となるため、機関投資家からしっかりとした買いが入るかどうかが初値を大きく左右する形になりそうです。

IPO想定価格が1,600円~2,000円と幅を持たせていることからIPO仮条件がどのような設定になるのかにも注目しておきたいところですね。

とりあえず現時点での株式市場全体の堅調な相場やコロナ後第一号IPOでおよそ2カ月半ぶりのIPOということで注目度も高いことから、さすがに公募割れするようなことはないかと考え、管理人の個人的なこのロコガイド(4497)のIPO参加スタンスは当初の予定通り、全力申し込みで行く予定です。

ロコガイド(4497)のIPO(新規上場)幹事配分数

そして推定となりますがこのロコガイド(4497)のIPO株(公募株及び売り出し株)23,467枚のIPO引き受け幹事団(シンジケ-ト)への割り当て数が以下の通り発表されています。

| 証券会社 | IPO株配分数 | 配分割合 |

| みずほ証券(主幹事) | 16,427枚 | 70.0% |

| クレディ・スイス証券 | 4,693枚 | 20.0% |

| SBI証券 | 938枚 | 4.0% |

| 野村證券(前受け金不要) | 469枚 | 2.0% |

| 大和証券 | 235枚 | 1.0% |

| マネックス証券(100%完全抽選) | 235枚 | 1.0% |

| 楽天証券(100%完全抽選) | 235枚 | 1.0% |

| 三田証券 | 235枚 | 1.0% |

| DMM株(委託幹事) | ?枚 | ?% |

上記とは別でOA(オーバーアロットメント)分が2,440枚あります。

もちろんIPO株を全力で狙いに行くのであれば全証券会社からの申し込みは必須となりますが、まずはIPO主幹事のみずほ証券と100%完全抽選のマネックス証券と楽天証券だけは最低限押さえておきたいところですね。

<追記>

ロコガイド(4497)のIPO仮条件が決まりました。

IPO想定価格:1,600円~2,000円(平均価格:1,800円)

IPO仮条件:1,800円~2,000円

IPO想定(平均)価格が最下限となる強気なIPO仮条件設定となりました。そしてこの仮条件設定に伴い市場からの吸収金額は46.6億円~51.8億円となりました。

<追記>

ロコガイド(4497)の第二弾初値予想が発表されたようです。

2,200円~2,700円

IPO仮条件が強気な設定となったことからか、IPO初値予想第二弾はIPO初値予想第一弾よりも強気な初値予想となっております。個人的な評価についてはC級評価のままで変更無し、IPO参加スタンスも全力申し込みで変更無しとさせて頂きます。

<追記>

久しぶりにDMM株がこのロコガイド(4497)のIPO裏幹事(委託幹事)になると公式サイトで正式に発表がありました。

ロコガイド(4497)のIPO取り扱い決定(DMM株(DMM.com証券))

IPO歴10年以上の管理人のIPO当選実績を基にランキング形式でIPOにオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。

![]()