バルミューダ(6612)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日4社同時にIPO新規上場承認発表があったうちの1社です。

4社中2社はすでに下記記事でご紹介させて頂いておりますが、残り1社のローランド(7944)についてはまた後ほど別記事にてアップさせて頂きます。

スタメン(4019)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。本日は4社同時にIPO新規上場承認発表がありました。やはり恐れていたことが現実になりまし …

Fast Fitness Japan(7092)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。本日4社同時にIPO新規上場承認発表があったうちの1社です。 …

バルミューダ(6612)の上場日は12月16日(水)でFast Fitness Japan(7092)とローランド(7944)と3社同日上場、上場市場はIPO市場では人気の高い東証マザーズ市場への上場で、IPO主幹事は最近個人的にめっきり相性の悪くなったみずほ証券となっております。

バルミューダ(6612)のIPO(新規上場)情報

設立:2003年3月20日

業種:電気機器

事業の内容:家電製品の企画・製造・販売

| 上場市場 | 東証マザーズ |

| コード | 6612 |

| 名称 | バルミューダ |

| 公募株数 | 1,235,000株 |

| 売出し株数 | 200,000株 |

| オーバーアロットメント | 215,200株 |

| IPO主幹事証券 | みずほ証券 |

| IPO引受幹事証券 | SBI証券 三菱UFJモルガン・スタンレー証券 丸三証券 エース証券 極東証券 岩井コスモ証券 auカブコム証券(委託幹事) マネックス証券(委託幹事) |

| IPO発表日 | 11月11日(水) |

| 上場日 | 12月16日(水) |

| 仮条件決定日 | 11月26日(木) |

| ブック・ビルディング期間 | 11月30日(月)~12月4日(金) |

| 公開価格決定日 | 12月7日(月) |

| IPO申し込み期間 | 12月8日(火)~12月11日(金) |

| 時価総額 | 137.6億円 |

| 吸収金額 | 29.3億円 |

| 想定価格 | 1,780円(186,000円必要) |

そして上記をご覧の通りこのバルミューダ(6612)のIPO幹事団(シンジケート)の中には三菱UFJモルガン・スタンレー証券が入っているため、グループ会社となるauカブコム証券のIPO幹事入りも期待できそうです。

詳細や口座開設はコチラ ⇒ auカブコム証券公式サイト

当ブログ限定タイアップキャンペーン開催中!

バルミューダ(6612)のIPO(新規上場)事業内容等

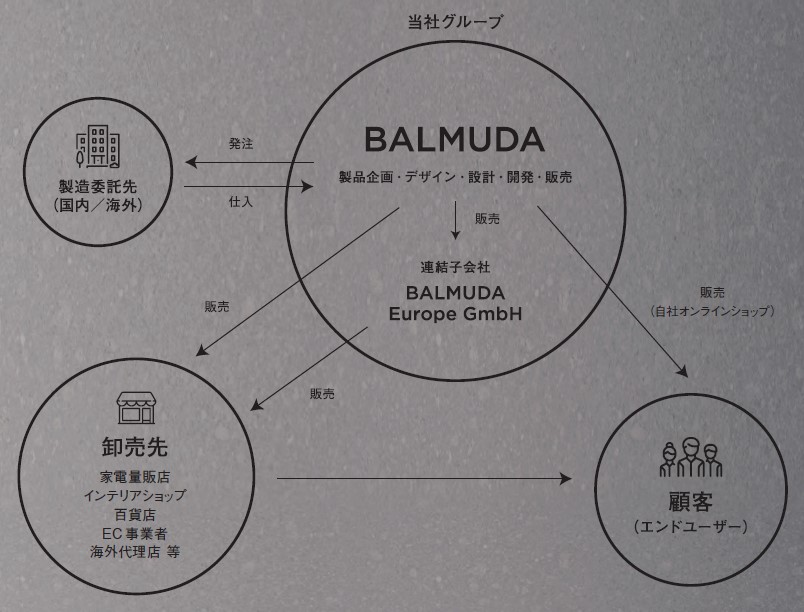

バルミューダ(6612)はグループ会社でバルミューダ株式会社及び連結子会社(BALMUDA Europe GmbH)の2社で構成されています。製品の企画、デザイン、設計、開発、国内外での製品等の販売を軸に「家電事業」の単一セグメントで事業を展開しているファブレス(自社工場を保有せず外部の製造工場に製品の生産を委託する)メーカーです。加えて、消費者に製品のコンセプトをできるだけ的確にお伝えするために、製品のプロモーションに係る写真、動画等のコンテンツについても社内で制作しています。

扇風機「GreenFan」シリーズは特徴的な二重構造の羽根により自然界の風のような気持ちの良い風を出すことができるということで累計50万台以上を販売するバルミューダの代表的な製品です。

キッチン関連製品第一弾として販売したスチームトースター「BALMUDA The Toaster」は、独自のスチームテクノロジーと細やかな温度制御で簡単においしいトーストを作ることができるトースターとして国内外で評価され、累計で100万台以上を販売しています。

手術灯のテクノロジーを基にした太陽光LEDデスクライト「BALMUDA The Light」を発売しました。自然界の色に非常に近いスペクトルが特徴となる太陽光LEDを採用しており、また、光源が視界に入らないよう、前方の低い位置から斜めに手元を照らすことが可能となるフォワードビームテクノロジーを搭載した製品です。

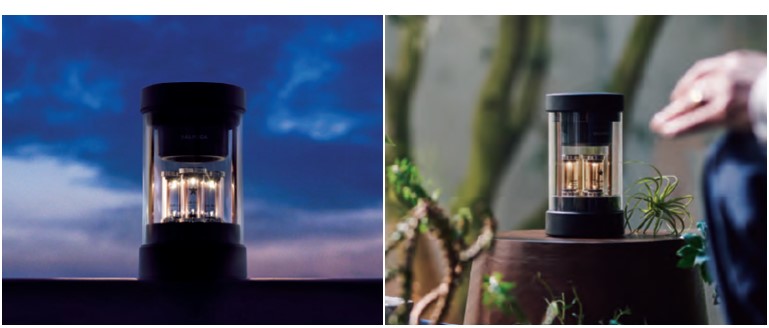

360度全方位に広がる立体的で抜けるような気持ちよいサウンドと、グルーヴを増幅させる輝きでライブステージのような臨場感を作り出す充電式でポータブルなワイヤレススピーカー「BALMUDA The Speaker」を展開しています。

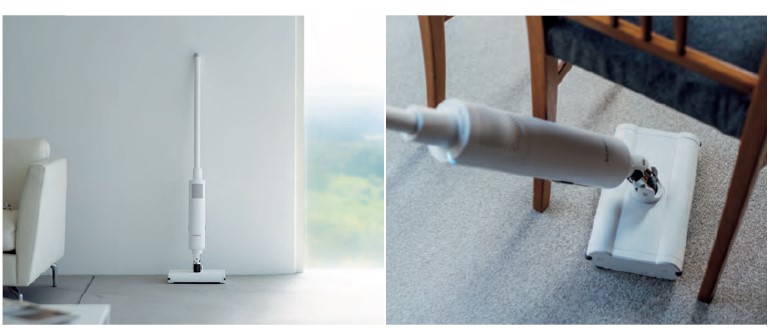

独自のホバーテクノロジーを搭載したホバー式クリーナー「BALMUDA The Cleaner」を発表しました。摩擦抵抗を低減するデュアルブラシヘッドとそれを自在に操るための360度スワイプ構造によって実現した独自のホバーテクノロジーによりクリーナー自体が浮いているかのような驚きの操作感を実現しました。

【手取金の使途】

差引手取概算額2,002,436千円及び第三者割当増資の手取概算額上限352,411千円と合わせた手取概算額合計上限2,354,847千円については、①事業拡大に向けた人件費及び採用費用、②当社グループの製品及びブランド認知度の向上並びに顧客基盤拡大のためのマーケティング費用、③今後の成長に向けた新製品開発費用に充当する予定です。具体的な資金需要が発生し、支払時期が決定するまでは、安全性の高い金融商品等で運用していく方針です。

(バルミューダのIPO目論見書より一部抜粋)

バルミューダ(6612)のIPO初値予想主観及びIPO参加スタンス

バルミューダ(6612)の市場からの吸収金額はIPO想定価格1,780円としてオーバーアロットメント含め29.3億円と規模的に東証マザーズ市場への上場としては中型でやや荷もたれ感を感じるサイズとなります。IPO株数は公募株及び売り出し株合わせて14,350枚とそこそこの株数となります。

バルミューダ(6612)の事業内容は上述の通り家電製品の企画・製造・販売ということで家電メーカーと地味な業態となりますが、取り扱い製品の中でも特にスチームトースター「BALMUDA The Toaster」は有名で一時期話題になっており、家電に興味の無い管理人でも存じています。

※上記動画再生時は音が出ますので音量にご注意下さい。

バルミューダ(6612)はこのスチームトースター「BALMUDA The Toaster」で一気に知名度を上げたのではないかと思っています。美味しく焼ける感動のトースターということで今も23,500円(税抜き)で販売されています。個人的に2015年の発売当時は興味あったものの、いくら美味しく焼けるとはいえ、さすがにトースターにここまでお金は出せないと思っていたので購入には至りませんでしたが、今回もしIPO株に当選することができれば購入致しますので、是非IPO当選を頂けると嬉しいです^^

バルミューダ(6612)の株主の中にはベンチャーキャピタルの保有株はなく、既存の上位大株主には解除価格無しで180日間のロックアップが掛かっているため上場時の余計な売り圧力はありません。

個人的にはオシャレな方向けの製品を取り扱っているというイメージが強く、一部の間では知名度は高いものと思われます。ただ上場日が3社同日上場になることや、いよいよ12月IPOラッシュに突入していることを考えると家電メーカーという地味な業態の中規模案件は埋没してしまう可能性もあります。第一印象はC級評価でプラスリターンにはなるのではないかと思います。

よってとりあえず現時点での管理人の個人的なこのバルミューダ(6612)のIPO参加スタンスは全力申し込みで考えていますが、今はIPO地合いが不安定な状態となっているような印象を受けるため、IPO申し込み期間に入ってからのIPO地合いを見て参加スタンスを変更する可能性もあることはあらかじめご了承下さい。

<追記>

やはりauカブコム証券がこのバルミューダ(6612)のIPO裏幹事(委託幹事)になると公式サイトで正式に発表がありました。

バルミューダ(6612)のIPO取り扱い決定(auカブコム証券)

<追記>

マネックス証券がこのバルミューダ(6612)のIPO裏幹事(委託幹事)になると公式サイトで正式に発表がありました。

バルミューダ(6612)のIPO取り扱い決定(マネックス証券)

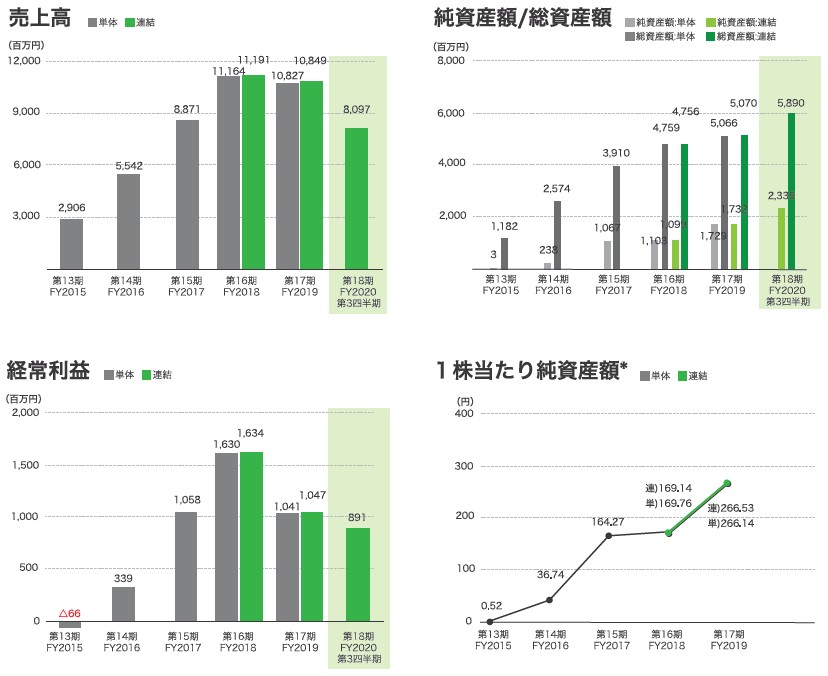

バルミューダ(6612)のIPO(新規上場)業績等

バルミューダ(6612)のIPO経営指標

バルミューダ(6612)のIPO売上高及び経常利益

IPO歴10年以上の管理人のIPO当選実績を基にランキング形式でIPOにオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。

![]()