プレイド(4165)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日(11月12日)IPO新規上場承認発表があった4社のうちの最後の1社です。いやはやこういう重複発表が連日で続くとさすがに疲れますし、訳が分からなくなりますね^^;

残りの3社についてはすでに下記にてご紹介させて頂いております。

オーケーエム(6229)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日(11月11日)に続き本日またもや4社のIPO新規上場承認発表がありました。しか …

リベルタ(4935)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。本日(11月12日)IPO新規上場承認発表があった4社のうちの1社です。 すでに1社のオ …

ビートレンド(4020)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日(11月12日)IPO新規上場承認発表があった4社のうちの1社です。 4社中2社 …

プレイド(4165)の上場日は12月17日(木)でオーケーエム(6229)とリベルタ(4935)とビートレンド(4020)と4社同日上場、上場市場はIPO市場では人気の高い東証マザーズ市場への上場で、IPO主幹事はまたもや個人的に相性の悪いみずほ証券とBofA証券の共同主幹事となっております。

11月13日(金)にかっこ(4166)が12月17日(木)上場で追加発表されたので上場日は5社同日上場となります。

プレイド(4165)のIPO(新規上場)情報

設立:2011年10月3日

業種:情報・通信業

事業の内容:クラウド型CX(顧客体験)プラットフォーム「KARTE」の提供

| 上場市場 | 東証マザーズ |

| コード | 4165 |

| 名称 | プレイド |

| 公募株数 | 1,522,000株 国内:608,800株 海外:913,200株 |

| 売出し株数 | 12,817,000株 国内:4,697,200株 海外:8,119,800株 |

| オーバーアロットメント | 716,000株 |

| IPO主幹事証券 | みずほ証券 BofA証券 |

| IPO引受幹事証券 | 野村證券(前受け金不要) SBI証券 マネックス証券(100%完全抽選) 楽天証券(100%完全抽選) クレディ・スイス証券 岩井コスモ証券 岡三証券 大和証券 東海東京証券 極東証券 丸三証券 岡三オンライン証券(委託幹事) |

| IPO発表日 | 11月12日(木) |

| 上場日 | 12月17日(木) |

| 仮条件決定日 | 11月30日(月) |

| ブック・ビルディング期間 | 12月1日(火)~12月4日(金) |

| 公開価格決定日 | 12月7日(月) |

| IPO申し込み期間 | 12月8日(火)~12月11日(金) |

| 時価総額 | 517.0億円 |

| 吸収金額 | 210.7億円 |

| 想定価格 | 1,400円(140,000円必要) |

公募株1,522,000株については国内海外でも販売される予定となっており、国内募集株式数608,800株及び海外募集株式数913,200株を目処に行われる予定ですが、最終的な内訳は公開価格決定日2020年12月7日(月)に決定される予定となっております。

売出し株12,817,000株についても国内海外でも販売される予定となっており、国内売出株式数 4,697,200株及び海外売出株式数 8,119,800株を目処に行われる予定ですが、最終的な内訳は公開価格決定日2020年12月7日(月)に決定される予定となっております。

IPO幹事団(シンジケート)は主幹事含め13社と多く、さらに上記をご覧の通りこのプレイド(4165)のIPO幹事団(シンジケート)の中には岡三証券が入っているため、グループ会社となる岡三オンライン証券のIPO幹事入りも期待できるため、総勢14社となりそうです。

詳細や口座開設はコチラ ⇒ 岡三オンライン証券公式サイト

プレイド(4165)のIPO(新規上場)事業内容等

プレイド(4165)は世の中に溢れるデータをあらゆる生活者にとって価値のあるものとして還元し、豊かな体験を流通させることを目的に、当社の提供するCX(顧客体験)プラットフォーム「KARTE」をウェブサイトやスマートフォンアプリを運営する事業者に向け、クラウド方式で提供しております。

「KARTE」はウェブサイトやスマートフォンアプリを運営する事業者のサービスに訪れた顧客一人ひとりの状態やニーズを直感的に理解でき、より良い体験を得られるような様々な施策を実行・検証する基盤となるサービスをクラウド方式(SaaSモデル)で提供しております。

事業者はウェブサイト、スマートフォンアプリを顧客や顧客セグメントに合わせてパーソナライズしたり、メールやLINE、チャットを通じてコミュニケーションしたり、またそれらのコミュニケーションやパーソナライズ結果の検証を行うことができます。

※上記動画再生時は音が出ますので音量にご注意下さい。

【手取金の使途】

上記の国内募集における差引手取概算額689百万円については、海外募集における手取概算額1,033百万円及び本件第三者割当増資の手取概算額上限927百万円とあわせて、運転資金として、①当社のシステムの機能強化及び安定的な稼働のためのインフラ費用、②事業成長のための採用費及び人員増による人件費等に充当する予定であります。

なお、具体的な充当時期までは、安全性の高い金融商品等で運用していく方針であります。

(プレイドのIPO目論見書より一部抜粋)

プレイド(4165)のIPO初値予想主観及びIPO参加スタンス

プレイド(4165)の市場からの吸収金額はIPO想定価格1,400円としてオーバーアロットメント含め210.7億円と規模的に東証マザーズ市場への上場としては大型でかなり荷もたれ感を感じるサイズとなります。IPO株数は公募株及び売り出し株合わせて143,390枚とそこそこの株数ありますが、国内分は53,060枚の予定となります。

上述の通りプレイド(4165)の事業内容はクラウド型CX(顧客体験)プラットフォーム「KARTE」の提供ということで、「KARTE」はサイトやアプリの訪問者の行動や感情をリアルタイムに解析し、一人ひとりに合わせた体験の提供を可能にするCX(顧客体験)プラットフォームとしてはトップクラスで、導入企業の一部を見ても有名どころがズラリと並んでいます。

さらに「KARTE」の運営で利用する外部クラウドサーバーについてグーグル・クラウド・ジャパン合同会社及びアマゾンウェブサービスジャパン株式会社をデータパートナーとしており、2019年1月にはGoogleから出資も受けパートナーシップも結んでおります。天下のGoogleから出資を受けているのはスゴいですね。

事業内容も魅力的で導入企業及びパートナーも輝かしい企業が名を連ねていますが、当然ベンチャー企業となることからベンチャーキャピタルの出資が9社で1,349万株と多くあり、今回のIPO(新規上場)の売り出し株12,817,000株のおよそ88%となる11,218,000株を放出することになり、出口(イグジット)案件色はあります。これは仕方のないところでしょうか。

売り出し放出後もベンチャーキャピタル保有分は1,599,000株残りますが、解除価格無しで180日間及び360日間のロックアップが掛かっているということから余計な売り圧力とはなりません。

事業内容やビジネスモデルは非常に魅力を感じるものの、業績は赤字が拡大傾向にあります。東証マザーズ上場で吸収金額210.7億円と大型な点やIPOラッシュの中での4社同日上場という点も気掛りです。

ただここまで大型になると個人云々ではなく機関投資家の参戦が必須になります。どの程度の規模で参戦してくるかによって初値は大きく左右される形になるでしょうね。ひとまず初値評価は規模感だけで見てD級評価にさせて頂きます。

よってとりあえず現時点での管理人の個人的なこのプレイド(4165)のIPO参加スタンスは申し込みたい気持ちはやまやまですが、まずは中立とし、IPO地合いや大手初値予想会社の見解を見てから決めたいと思います。

ちなみにIPO主幹事はみずほ証券とBofA証券の共同主幹事となっており、BofA証券という聞き慣れない証券会社が入っておりますが、このBofA証券は旧メリルリンチ日本証券のことで、2020年11月1日から商号変更されたようです。

<追記>

やはり岡三オンライン証券がこのプレイド(4165)のIPO裏幹事(委託幹事)になると公式サイトで正式に発表がありました。

プレイド(4165)のIPO取り扱い決定(岡三オンライン証券)

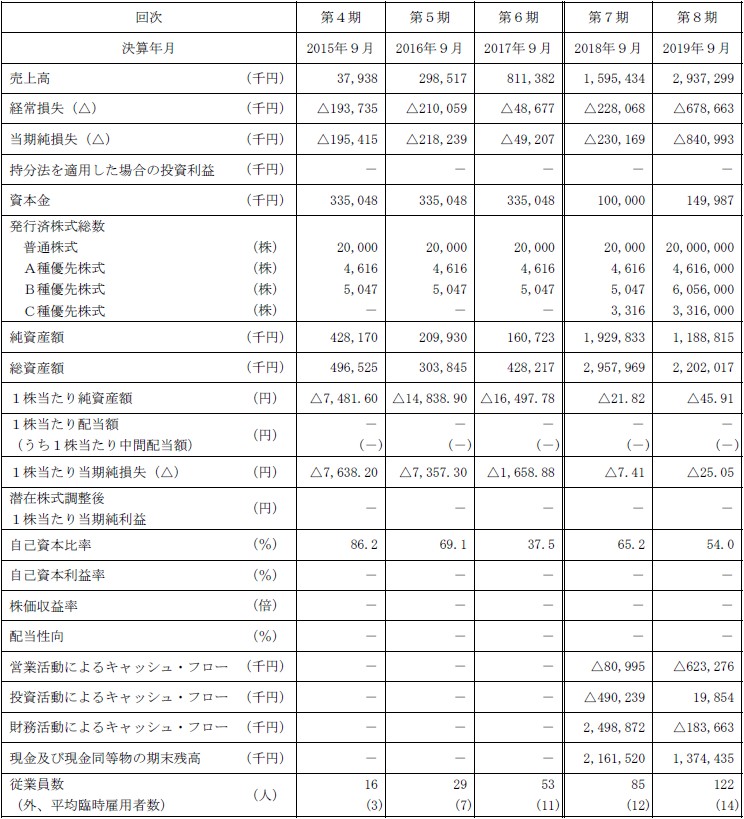

プレイド(4165)のIPO(新規上場)業績等

プレイド(4165)のIPO経営指標

プレイド(4165)のIPO売上高及び経常損失

IPO歴10年以上の管理人のIPO当選実績を基にランキング形式でIPOにオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。

![]()