経済評論家の山崎元さん、人気ブロガーの水瀬ケンイチさんによる共著、「全面改訂 ほったらかし投資術 (2015)」を読みました。

初心者でもわかりやすい様にインデックス投資の具体的な方法論についてまとめられた本でした。さすがに口座の解説方法の説明が出てきた時には、もう読むのを辞めようかとも一瞬考えましたが、読み進める内に知らない話もちらほら出てきて、結果的には結構楽しく読めました。

何より、国内外のETFや投資信託への投資が、日本の制度を踏まえた上で解説されるので、これから投資を始める日本人が読む本としては最適な内容であったように思えました。これ、米株投資を始める前に出会えたら良かったなぁ!

例によって、個人的に気になったところをまとめます。

著者オススメの運用方法

ます、リスク資産と無リスク資産の額を決める。

リスク資産は、「1年で投資額の1/3位を損するかも知れないが、平均的には銀行預金よりも5%利回りが高く、幸運なら大損の確率と同じ確率で4割くらい儲かるかも知れないもの」だと思い、いくら買いたいかを決める。リスク資産は「国内株式」と「外国株式」で、投資信託や国内外ETFを用いる。ベストな比率は国内:国外=4~5:5~6。

無リスク資産は、サラリーマンの場合で、生活費で数ヶ月~2年程度を確保する。無リスク資産は現金(好みで日本国債)。いざという時に引き出しやすいように、全て証券口座に入れるのではなく、一部は銀行預金(ペイオフを考慮して1,000万円以下)に入れておくといい。

アクティブファンドの手数料が高い理由

アクティブファンドの手数料が高いのは、「アナリストによる投資銘柄の調査やファンドマネージャーによる銘柄選択、ポートフォリオ構築などの手間が必要だから。」というのが、運用会社の建前上の理由ですが、実際には銘柄数の多いインデックスファンドのほうが運用コストがかかっているケースも見られる。

高い手数料は、単に自社に運用能力が有ることにして、これを高く売りたいと考える運用会社側のビジネス的思惑を強く反映したものだといえる。このビジネス・モデルは宗教のそれと似ている。

長期投資を実現するため、売らずに我慢するテクニック例

暴落時

・資本主義経済の発展を信じて投資をしていることを思い出す

・インデックス投資を始めようと思ったきっかけの本を読み返す

・チャートのMAX期間を見て、上下動しながらも上昇トレンドであることを再認識する

・ファンドの構成銘柄に思いを馳せて、何に投資をしているのかを具体的にイメージする

上昇時

・利確すると、税金で資産が減ることを意識する

・売ってもどうせ買い戻すことになると考える

・自分がタイミングの判断を的確に出来るのかを考える(=出来るわけない)

・売るという行為が面倒くさいと考える

では、一体いつ売るのか?

・お金が必要になった時に、必要な分だけ売ればよい

・出口戦略(リスク資産の取り崩し)は、定額ではなく定率の方が一般に効率的(ドルコスト平均法の逆)

ETFと指数の乖離が埋まる理由

ETFは投資信託同様、設定や交換(現物売買によるETFの組入れ調整)は、基準価格で1日1回しか行われない。それでも、場中で指数との価格がズレた場合、アービトラージャー(裁定取引を行う投資家)がHFT(超高速売買)などで、ETFが指数より高い場合はETFを空売りし、指数の現物を買い集めることで直ぐに乖離が埋まる。

Tochiの勝手な感想

理屈の根拠となるデータが殆ど示されていないため、非常にわかり易い反面、個人的にはその結論に至ったデータを見たい派であることからやや不満が残った。

売り時は「お金が必要になったときに必要な分だけ」というのは盲点だったが、タイミング投資を放棄するという事であれば売るタイミングでも同じことが言えるので、必要になった時というのは案外グサッと来た。でも必要になった時に暴落してたら悲劇だなぁ・・。そこは運?

その一方で、国内インデックスと国外インデックスが半々位の比率がいいというのは、少なくとも個人的には到底同意できなかった。

もしかするとこれまではそれでも良かったのかも知れないが、世界一の高齢化率で、人口減少まで始まっていて、過去30年もGDPがほとんど成長せず、経済発展への道筋が全く見えていない国の(個別株ならともかく、)インデックスに投資しようというのは、幾ら母国である日本であっても賢明な判断だとはどうしても思えない。

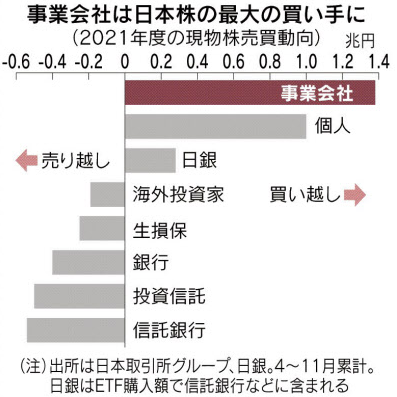

実際、日本の株を買っているのは自社株買い(事業会社)を除けば、日本の個人投資家と日銀だけで、海外を含めそれ以外は全て売り越しになっている(2021年)。

https://www.nikkei.com/article/DGKKZO78561960X11C21A2EN8000/

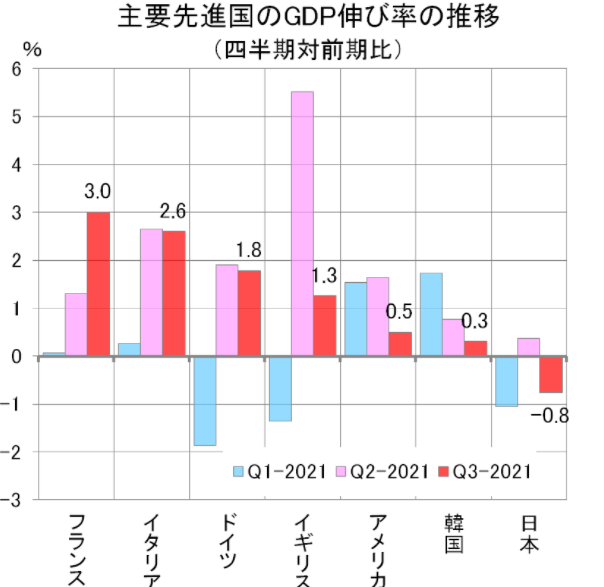

アベノミクスで随分株価が大きく上昇したようだが、それも金融緩和と年金、日銀の影響がメインで、肝心の経済自体はほとんど成長していない。しかも、景気が少しでも良くなると消費税を増税して経済をぶっ叩くので、世界中にお金が溢れている状況であるにも関わらず、2021年のQ3では、増税でコ◯ナの前からリセッションになっていた日本だけが、先進国で唯一マイナス成長になっている。

http://aruconsultant.cocolog-nifty.com/blog/2015/11/gdp-43ee.html

インデックスの長期投資をする根拠が、「資本主義経済の発展を信じて投資をしているから」とのことだが、だったら、国民(=消費者)の可処分所得が下がり続け、人口まで減っている日本経済の成長をどの様な理由で信じられるのだろうか?

この点が不思議でならなかった。

コメント