ゴールデンウィークを利用して楽天証券のIPO抽選倍率の解析記事をアップデートしました。2021年までの情報が全て確定しましたので、確定したデータで2021年の情報を追加しています。

楽天証券のIPOを大分析!2017年からIPO注力で注目の楽天証券の実際の状況は?

なんと2015年から2021年までの全データの生データを載せています。7年間の蓄積データですので結構貴重だと思いますので参考にしてください。

楽天証券が本格的にIPO注力が見えてきたのが2017年です。当方はその前からIPOに力を入れ始めていると感じ取って2015年頃からデータを集めていました。その後、実際に注力具合が見えていてデータを蓄積して解析することでいろいろなものが見えてきています。

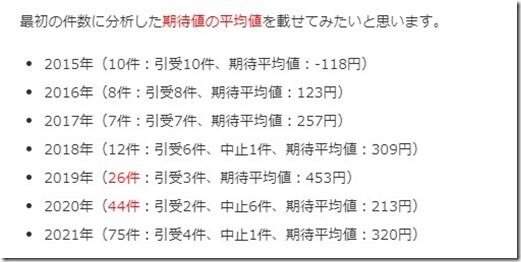

記事の中でも書いていますが、一番興味深いデータが1回申込で当選倍率とIPO初値売り結果の利益から導き出した期待値の平均データです。

2017年頃から200~300円と出ていて、2021年でも結果的に300円以上の期待値となっています。2021年は75件も申し込めたので300円x75件=22,500円ぐらいは申し込み続けていれば期待できたということになりますね。

私は2021年に2つも楽天証券からIPO当選を頂いています。

アクシージアで60,100円プラスになり、ネットプロテクションズホールディングスで7,200円の損失でしたが、結果的に5万円近く楽天証券のIPOに申込み続けることで利益を得ることが出来ました。

正直、楽天証券の申込みは2回申込みをしなくてはならないので面倒な部分もあります。それでも申し込むだけで良くチャンスが有るなら継続したいですね。

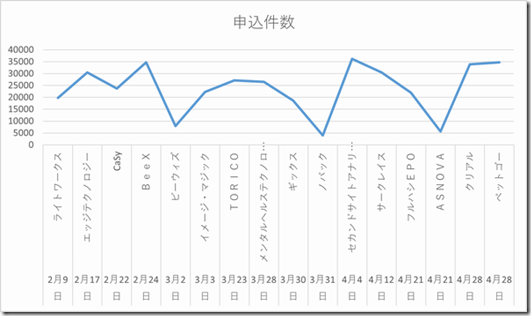

申込件数は人気銘柄では4~5万件の申込みがあります。IPO人口も結構多いなぁと感じますが、このあたりで申込件数の天井を迎えているところもあり、申込みの面倒さなどを加味すると申込件数は、このあたりまでで打ち止めとなるかも知れません。

なお2022年の状況は予想の申込件数になりますが、多くても2~3万程度の申し込みとなっており、IPO人気が若干落ちているというのも楽天証券の抽選結果から考察することが出来ます。

現時点では2022年の平均期待値は「60円」となっており、確かにIPOの旨味が減っていると感じる部分は間違いないところです。

旨味が減るとIPO参加人数が減りますので、実はそれほど期待値が下がらないのかも知れませんが、いずれにしても長期的な波の後退期に入る時が、何でも一番苦しい時期です。今はその部分に入っているような状況ですので、コツコツと耐えながら続けるというのが良い戦略になりそうです。