Rebase(5138)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日(11月11日)IPO新規上場承認発表があった2社のうちのもう1社となります。Rebaseと書いて「リベース」と読みます。

当記事はRebase(5138)のIPO詳細記事となりますが、もう1社のフーディソン(7114)についてはすでに下記記事にてご紹介させて頂いておりますので、ご参考にして頂けますと幸いです。

フーディソン(7114)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。本日(11月11日)もIPO新規上場承認発表が2社ありました。順調に12月のIPOが …

Rebase(5138)の上場日は2022年12月16日(金)でフーディソン(7114)と2社同日上場、上場市場はIPO市場では人気の高い東証グロース市場への上場で、IPO主幹事もIPO愛好家人気の高いSBI証券となっており、内容的にはIPOチャレンジポイントの話題も出そうです。

詳細や口座開設はコチラ ⇒ SBI証券公式サイト

Rebase(5138)のIPO(新規上場)情報

設立:2014年4月8日

業種:情報・通信業

事業の内容:レンタルスペース予約プラットフォーム「インスタベース」等のサービスの提供

| 上場市場 | 東証グロース |

| コード | 5138 |

| 名称 | Rebase |

| 公募株数 | 200,000株 |

| 売出し株数 | 660,000株 |

| オーバーアロットメント | 129,000株 |

| IPO主幹事証券 | SBI証券 |

| IPO引受幹事証券 | 野村證券 SMBC日興証券 三菱UFJモルガン・スタンレー証券 岩井コスモ証券 岡三証券 東洋証券 松井証券(前受け金不要) マネックス証券(100%完全抽選) SBIネオトレード証券(委託幹事) auカブコム証券(委託幹事) 岡三オンライン(委託幹事) |

| IPO発表日 | 11月11日(金) |

| 上場日 | 12月16日(金) |

| 仮条件決定日 | 11月28日(月) |

| ブック・ビルディング期間 | 11月30日(水)~12月6日(火) |

| 公開価格決定日 | 12月7日(水) |

| IPO申し込み期間 | 12月8日(木)~12月13日(火) |

| 上場時発行済株式総数 | 4,600,000株 |

| 時価総額 | 40.4億円 |

| 吸収金額 | 8.7億円 |

| 想定価格 | 880円(88,000円必要) |

そしてこのRebase(5138)のIPO主幹事はSBI証券となっていることからグループ会社となるSBIネオトレード証券、平幹事の中には三菱UFJモルガン・スタンレー証券と岡三証券が入っていることから、グループ会社となるauカブコム証券と岡三オンラインが、それぞれIPO委託幹事(裏幹事)入りとなる可能性が高いです。

詳細や口座開設はコチラ ⇒ SBIネオトレード証券公式サイト

詳細や口座開設はコチラ ⇒ auカブコム証券公式サイト

※当ブログ限定タイアップキャンペーン開催中!

詳細や口座開設はコチラ ⇒ 岡三オンライン公式サイト

※当ブログ限定タイアップキャンペーン開催中!

Rebase(5138)のIPO(新規上場)事業内容等

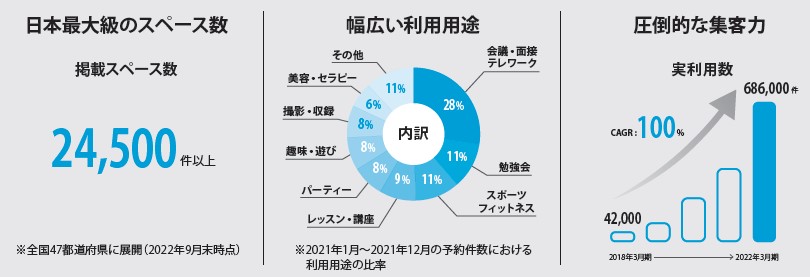

Rebase(5138)は「人」と「空間」を繋ぐプラットフォーム「インスタベース」を展開しており、空いている物件やスペースを貸したい人が貸したい期間や時間帯だけスペースを提供し、スペースを使いたい人が使いたい期間や時間帯をインターネットを通じてパソコンやスマートフォンから予約することができるマッチングサービスを行っています。

会議室やワークブース、セミナールーム、撮影スタジオを含む各種スタジオ、古民家、イベントスペースなど、様々なシーンで使える多種多様なスペースを日本全国で取り扱っています。スペースの利用目的も打ち合わせ・商談、セミナー・研修、勉強会などのビジネスユースに留まらず、ヨガやダンスレッスン、撮影、ホームパーティー、各種イベントなどあらゆるニーズに対応しています。

※上記動画再生時は音が出ますので音量にご注意下さい。

【手取金の使途】

差引手取概算額155,620千円については、①事業拡大に係る人材の採用費として12,120千円(2023年3月期1,500千円、2024年3月期:10,620千円)、②広告宣伝費として143,500千円(2023年3月期:3,500千円、2024年3月期:100,000千円、2025年3月期:40,000千円)に充当する予定であります。

なお、上記調達資金は、具体的な充当時期までは安全性の高い金融商品等で運用していく方針であります。

(RebaseのIPO目論見書より一部抜粋)

Rebase(5138)のIPO初値予想主観及びIPO参加スタンス

Rebase(5138)の市場からの吸収金額はIPO想定価格880円としてオーバーアロットメント含め8.7億円と規模的に東証グロース市場への上場としては小型サイズとなり荷もたれ感はありません。IPO株数は公募株及び売り出し株合わせて8,600枚と多くもありませんが、少なくもありません。

上述の通りRebase(5138)の事業内容はレンタルスペース予約プラットフォーム「インスタベース」等のサービスの提供ということで、スペースを使いたい人とスペースを貸したい人をマッチングする日本最大級のレンタルスペースの予約・集客プラットフォームとなります。

ビジネスシーンで便利な貸し会議室やセミナー会場、各種イベントやパーティーで使えるスペース、フィットネス用途で便利なスタジオなど、使いたいときに使いたい分だけ時間単位で予約して使えるレンタルスペースを「インスタベース」で全国25,000件以上掲載しています。初期登録料や月額掲載料などは一切不要で利用可能となっており、ちょうど今月(11月)からは新たな支払方法として「Amazon Pay」も導入されています。

Rebase(5138)の株主の中にはベンチャーキャピタルの保有株が5社400,000株ありますが、今回のIPO(新規上場)に際する売り出しでの放出はありません。90日間のロックアップが掛かっていますが、公開価格の1.5倍となれば解除され売却可能となります。

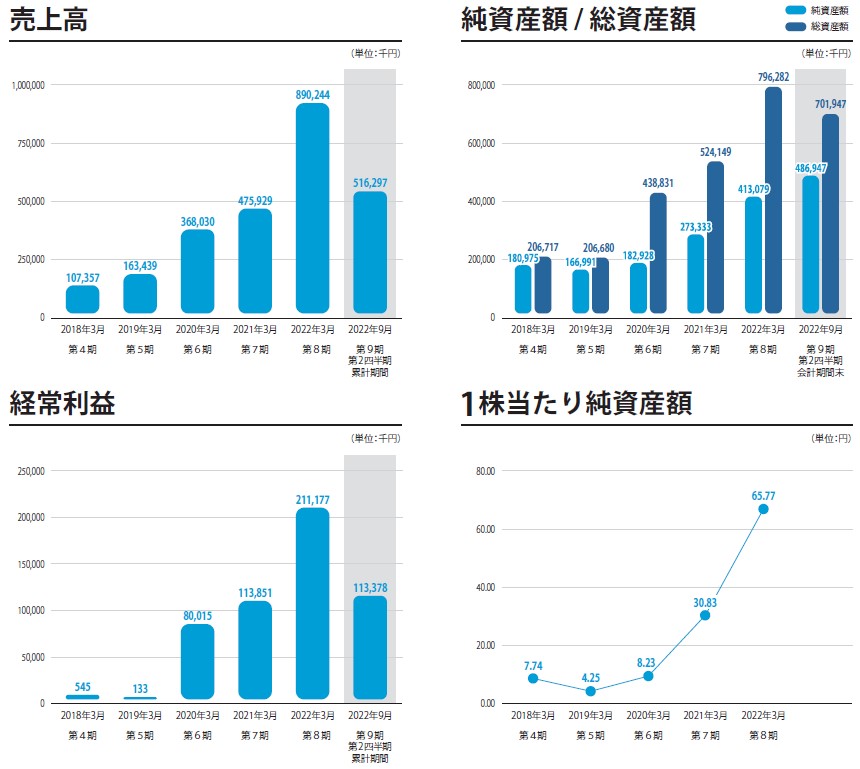

業績は売上、収益ともに右肩上がりで成長しており、特にコロナ禍で働き方や生活様式の大きな変革が進んでおり、働き方においてはテレワークやリモートワークが恒常的になり、生活様式においては趣味や各種イベント、パーティー、フィットネスなど、ライフスタイルの充実を求める機運も高まっており、ワークスペースなど空きスペースの利用機会が増加していることが追い風となっている様なので、今後もしばらくは追い風となりそうです。

IPO市場では人気の高い情報・通信業セクターで、公開規模はIPO想定価格(880円)ベースで8.7億円と荷もたれ感もありません。上場日は12月16日(金)でフーディソン(7114)と2社同日上場となりますが、業態や価格的にも個人投資家の買いはこのRebase(5138)に向かいそうです。微妙案件ばかりの12月スタートでしたが、ようやくIPO愛好家好みの銘柄が登場してくれたと言った感じです。初値評価はB級評価あたりで問題無いでしょうかね。

よってとりあえず現時点での管理人の個人的なこのRebase(5138)のIPO参加スタンスは積極参加で行く予定です。IPO主幹事はSBI証券となるため、1,000円未満の低位株ではあるものの、しっかりIPOチャレンジポイントの話題で盛り上がりそうな雰囲気の銘柄です。また改めてRebase(5138)のIPO初値予想記事でIPOチャレンジポイントの考察をしてみたいと思います。

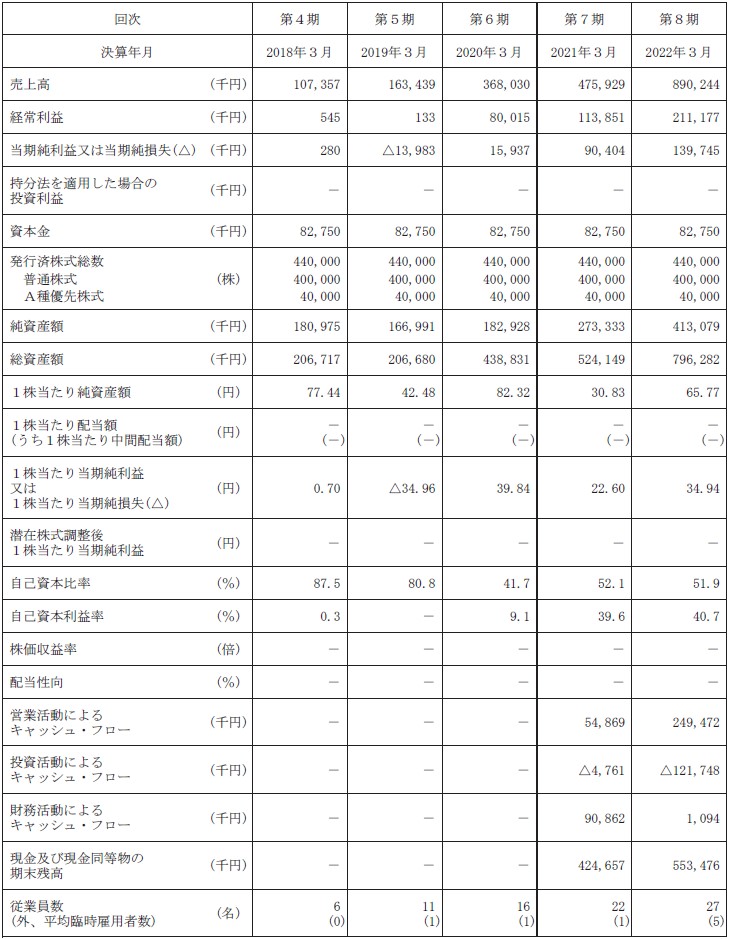

Rebase(5138)のIPO(新規上場)業績等

Rebase(5138)のIPO経営指標

Rebase(5138)のIPO売上高及び経常利益

IPO歴15年以上の管理人のIPO当選実績を基にランキング形式でIPO投資にオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。