“S&P500 one year performance” (*2024/1/5)

2023年はインフレが徐々に収まったことで利上げが続く中でも株は好調に推移しました。

Twitter上でも爆益報告が相次いでおります!

にも関わらず、リスクを取りすぎたTochiのポートフォリオはズタズタのまま。。

もう株価なんて見たくない!(笑)

2023年の投資結果

米株・米株自動売買

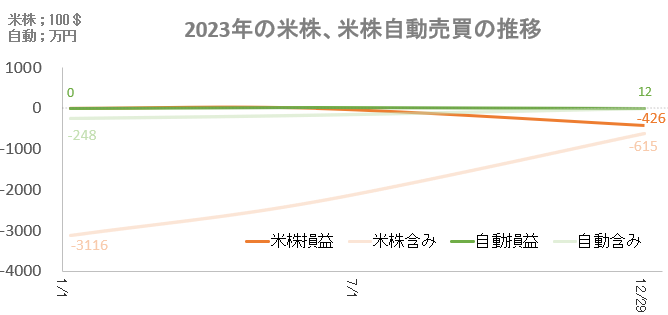

米株及びS&P500 CFD自動売買の損益推移が以下です。数字の単位は万円(米株は100$)です。配当金はグラフに含んでいません。

なお、実際にほとんど確認していなかったので数回分のデータしかなく、途中は適当につないだだけです!

・S&P500の自動売買:合計+12万円

内訳:Exness +46万円 Oanda -13万円 Axiory -21万円

(S&P500 CFD含み損益:-248万円 → -0.1万円)

・米株確定損益:-601万円 *12/29の1$=141.035円で概算

(米株含み損益:-4,135万円 → -867万円 *同上)

・米株配当金:+121万円

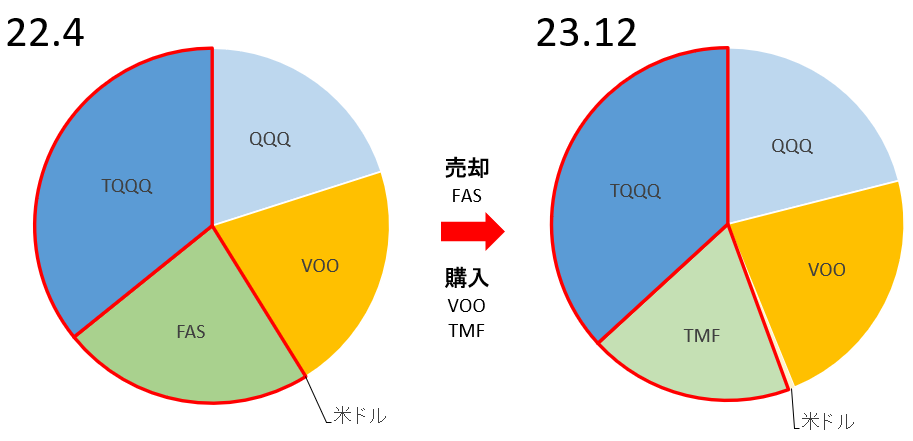

・米株現物ポートフォリオの変化(購入価格比率、積立NISA含まず)

円グラフの赤枠:レバレッジ型ETF

QQQ(ナスダック100ETF):長期投資メイン

VOO(S&P500ETF):長期投資メイン

TQQQ(ナスダック100ETFブル3倍):手動ループイフダン(停止中)

FAS(金融ETFブル3倍):長期金利上昇ヘッジ

TMF(20年超国債ETFブル3倍):長期金利下落ヘッジ

米株は金利上昇ヘッジで買っていたはずのFASの売り時を逃してしまい、利下げが意識され始めたので仕方なく損切りし、今度は金利下落ヘッジのTMFに載せ替えました。

年間を通して幸運にもヤバすぎた含み損が大幅に減りました。未だに残っている含み損は天井付近でしこたま買ったTQQQのもので、こちらは損切りする気こそありませんが、戻すまでまだまだ時間がかかりそうです。

S&P500の自動売買は、OandaとAxioryのマイナススワップが溜まりまくってしまい、スワップフリーのExnessに移してからは絶好調だったものの、年間で見ると辛うじてプラスで終えるのがやっとという結果でした。

とにかく2021年に調子に乗ってリスクを取りすぎた事による敗戦処理をそれ以降ずーっとやっていた感じでした・・反省×2年間!(・・そして3年目へ)

IPO

今年のIPOは8年目にして初の当選ゼロ!延べ131回も応募したのが馬鹿みたい!

しかも公募割れがかなり目立つようになっている気がします。う~むむ・・コレ、まだ続ける意味はあるのだろうか!?

・IPO:+0万円

ブログアフィリエイト

アフィは年々減り続け、もはや壊滅状態です。調子こいて有料ブログを使っているのでもう赤字状態かも・・。もう趣味、ということで(笑)

・アフィリエイト収益:+1.2万円

合計

・確定損益:-467万円 *税・経費引き前

(含み損益:-4,319万円 → -867万円)

投資10年間で最下位の成績でフィニッシュです!

これならFXを辞めて米株に移行しなかったほうがむしろ儲かっていたくらいかも知れません。

一方で、下げても株価をチェックしなければ全然気にならない性格であるという事が判った(恐らく記憶力が悪いのが功奏した)ので、TQQQが戻したら地味~な長期投資メインに切り替えて・・大儲けしたいと思います!

2024年の投資目標

平均で年間200万円くらい稼ぐことを投資目標としています。このくらいあれば生活費+税金などが払えるので、資産を減らさずにリタイア生活が維持できます。

今年、初めて配当金が100万円を超えましたし、自動売買の方もマイナススワップを上手く回避できれば同じくらい儲かりそうな感じなので、もう投資はベストを狙って頑張らなくていい様な気がしています。

今後は、TQQQが戻したらS&P500ないしはQQQ等のノンレバETFに移して基本的に長期投資に専念し、20%以上下落した時など、レバ投資が極めて有利な状況の時にだけノンレバの一定比率を損切ってレバに移す様な投資に切り替える予定です。

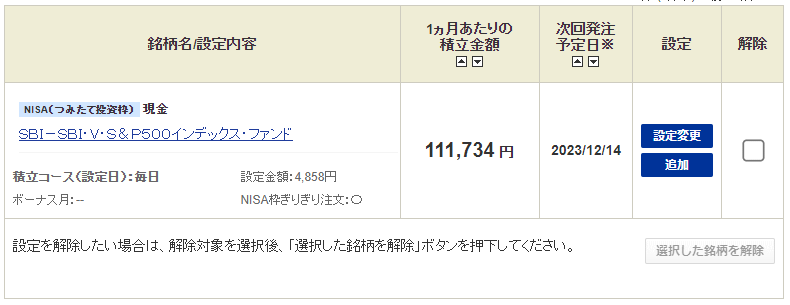

また、2024年から新NISAが始まりましたが、最低でも600万円分は積立で埋めないとダメな設計の様なので、取り敢えず積立枠だけ最高額の年120万円を始めました。

S&P500の国内投信の毎日積立です(下図)。

eMAXIS Slimの方でも良かったのですが、比べた時にはやや経費率が安いということだったので何となくこちらにしました。

積立NISA(SBI・V・S&P500ファンド)

年240万円の成長枠についてはまだ何も決めていませんが、(レバETFを購入するような)暴落タイミングでS&P500(VOO)ないしは全世界(VT)をベンチマークとする国内投信を長期投資として買うか、それ以外でもし個別株やETFに興味が湧き、かつ勝率がかなり高いと思えるようであればスポットで短期売買をするかも知れません。あ、短期~中期投資なら暴落時に下落率が大きくなりがちなQQQの国内投信とかを拾うのもアリなのかも?

新NISAは合計1,800万円の枠があるとは言っても一括投資ができないし、レバETFは買えないし、回転売買をしようにも成長枠が復活するのは翌年だし、何だか地味に使いにくい様に思えます。

とは言え、きっと新NISAと引き換えに金融所得課税がその内増税されそうな気がするので、成長枠もぼちぼち使って少しでも節税できればいいなぁ・・位のイメージです。

あぁ・・こんなしょぼい話ばかり飽き飽きだ! 大儲けしたーーい ٩(๑´0`๑)۶ *結果大損

コメント

まずは含み損の大幅減少おめでとうございます!

しかし,含み損が3500万減るというのは含み益が3500万円増えるのと同等の効用をもたらすはずですが,tochiさんは全くそのように感じていないようですね。

「含み損益」って幻なんですかねぇ?

>全くそのように感じていないようですね。

う~ん、含み損が増えるよりは減る方が確かにマシには感じますが、そもそも論として含み損益はあまり気にしていません。

恐らくこれは理屈云々というより、長年FXという投資の振りをしたギャンブルをやってきたせいで感覚の方が麻痺しているのではないかという気がします。

例えば、FXにおいては含み損を切らずに放置してしまった場合、良くて破綻、最悪借金地獄に陥る可能性が少なからずあるので絶対に無視できませんが、一方で株式インデックスであれば例え10年単位で時間が掛かろうとも将来的には戻す可能性が相当に高いだろうし、レバですら最悪でも価値がゼロ付近になるだけなので、含み損をそこまで恐れる必要がある様に感じないんですよね(笑)

また、FXからずっとループイフダン(グリットトレード、トラリピ)と呼ばれる含み損を前提として変動で利益を得る手法を採ってきたことも、含み損が余り気にならなくなった(慣れた)原因かもしれません。

とは言いつつも、高値でレバを大量に仕込んでしまったというこれまでの「阿呆トレード」には反省しかありませんが(泣)

なるほど。

>>株式インデックスであれば例え10年単位で時間が掛かろうとも将来的には戻す可能性が相当に高いだろうし、レバですら最悪でも価値がゼロ付近になるだけなので、含み損をそこまで恐れる必要がある様に感じないんですよね(笑)

→自分は世界株インデックスの現物100%なので(レバレッジETFすら買わず),含み損も含み益も関係なく現時点での評価が全てなので,別の意味で「含み」は気にしていないのですが,tochiさんの感覚はよくわかりました。

爆益があらんことを!

>含み損も含み益も関係なく現時点での評価が全て

あぁ、なるほど!理論的にはその発想の方が正確ですよね。

そう言えばFXから株式に移ってきた際、多くの方が「評価額」基準で儲かった、損したと言っていた時には逆に強い違和感を覚えました!

FXの評価額は毎日激しく上下するので、まさに「利食い千人力」で、”含み損益は幻”だと感じやすかったせいなのかも知れません。

>世界株インデックスの現物100%なので

長期投資家の鏡!

りんりさんが紹介していたヴァンガードのレポートによると、今後10年だったかは全世界のほうがS&P500や全米などの米国インデックスや新興国インデックスよりも期待値が高いそうですね。本当なら全部載せ替えたいですが、どうなんじゃろ。。。

いやでもコロナ後に、今後のS&P500の成長率はかなり低い、的なレポートもあったけど、去年とか凄かったしなぁ~・・・。思考停止!

あ,TMFを夫婦で240万円分だけ買ったのが唯一の例外でした。

ギャンブルは心のリポDです!

過剰摂取にご注意を!(泣)